「2022年06月」の記事一覧(25件)

カテゴリ:お役立ちコラム / 投稿日付:2022/06/28 09:53

期間限定!?住宅の購入の印紙税は軽減される?!

こんにちは、センチュリー21SEEDの岡村です。

長女の期末試験がやっと

終わって少しほっとしています。

通知表が出て、三者懇談会が

怖いです。

希望校にいけるといいんですが

もうちょっと頑張らないと難しいかもしれません。

さて今回は印紙税について

お伝えしていきます。

印紙税の税額は、課税文書に課された契約金額に

応じて定まります。

不動産に関わる課税文書には

不動産の譲渡契約書や建設工事の請負契約書、

住宅ローン等のための金銭消費貸借契約書などがあり、

令和6年3月31日までに作成される不動産の譲渡契約書

及び建設工事の請負契約書については

税率の軽減措置が設けられています。

契約金額が

1,000万円超~5,000万円以下の

場合に50%減額されます。

また印紙税の納付は、規定の印紙を契約書に貼り、

それを消印することによって終了します。

契約金額に応じた印紙税額は

次の表のようになります。

軽減できるのではれば

この制度をぜひ使いたいですよね。

2万円が1万円になります。

より詳しくお知りに

なりたいお客様はセンチュリー21SEEDまで

お気軽にお問い合わせください。

お問い合わせお待ちしています。

最後までお読みくださり

ありがとうございました!

カテゴリ:お役立ちコラム / 投稿日付:2022/06/25 14:00

宅建業法でお客様を守る

こんにちは!センチュリー21SEEDの岡村です。

宅地建物取引士の試験を10月に受けます。

実は昨年落ちています・・・。

今年は頑張って受かります!

私が勉強している宅建業法について

今日はお伝えしていきます。

一回ですべては書けないので

何回かに分けてお伝えさせてください。

「宅地建物取引業法」という法律に

基づいて業務を行う業種です。

宅建業を営むには、国土交通大臣または都道府県知事から

免許を交付される必要があります。

宅地建物取引業は、同法により

次の業務を行うものとされます。

- 宅地・建物の売買または交換

- 宅地・建物の売買、交換または賃借の代理

- 宅地・建物の売買、交換または賃借の媒介

宅建業法のルールが適応するのは

『宅地』『建物』+『取引』+『業』です。

自ら貸借する(転貸借・サブリース)ことも

『取引』ではありません。

建築、建設、造成、管理、リフォームも

『取引』ではありません。

『取引』ではないことには

宅建業法のルールは適応されません。

『業』とは

不特定多数を対象に

仕事として反復継続して行うことです。

そして

宅建業者が宅建業法の規制に反して業務を行った場合には

国土交通省または都道府県知事が

業務改善を目的とする指示処分、業務停止処分、

もしくは免許取消し処分などの行政処分を行います。

国土交通大臣、都道府県知事いずれから免許を交付されるかは、

宅建事務所の設置状況によって決まります。

個人・法人関係なく、どちらの免許も取得が可能です。

宅建業免許の有効期限は5年で、

長期継続で宅建業を経営するなら免許の更新が必要です。

宅地建物取引業を営む場合、免許を取得することが大前提です。

そして、宅地建物取引士を雇う必要があります。

宅地建物取引士は、不動産の売買契約締結に欠かせない

「重要事項説明」がメインの仕事になります。

重要事項説明(35条書面)は宅地建物取引士の独占業務であるため、

契約成立まで運ぶには宅地建物取引士の力が必須です。

宅地建物取引士でなければ

できないことは

重要事項説明(35条)の説明・記名・押印と

契約書(37条書面)の記名・押印です。

そして

令和4年の法改正で

35条書面及び、37条書面の

宅地建物取引士の押印は不要となりました。

例えば、

依頼人からマンション売却の代理人を任された場合、

宅建業者が買い主との契約行為まで代理します。

重要事項の説明や、契約書記載事項の確認を経て

行う署名・記入は宅地建物取引士が責任を持って行うことになります。

不動産取引において、重要事項の説明は、

専任でない一般の宅地建物取引士でも行えます。

しかし、宅地建物取引業を営む場合は、

必ず専任の宅地建物取引士を指定し、

事務所に常駐させなければなりません。

宅地建物取引士が専任かどうかを満たす要件は、

「常勤性」と「専従性」です。

つまり、パート・アルバイトや業務委託、兼業を持つ者は

専任の宅地建物取引士として認められません。

家の購入を検討しているのならば

宅建業法は知っておくとかなり

役に立ちます。

不動産に関することで

何かございましたら

センチュリー21SEEDまで

お気軽にお問い合わせください。

最後までお読みいただいて、

ありがとうございました。

カテゴリ:お役立ちコラム / 投稿日付:2022/06/24 14:00

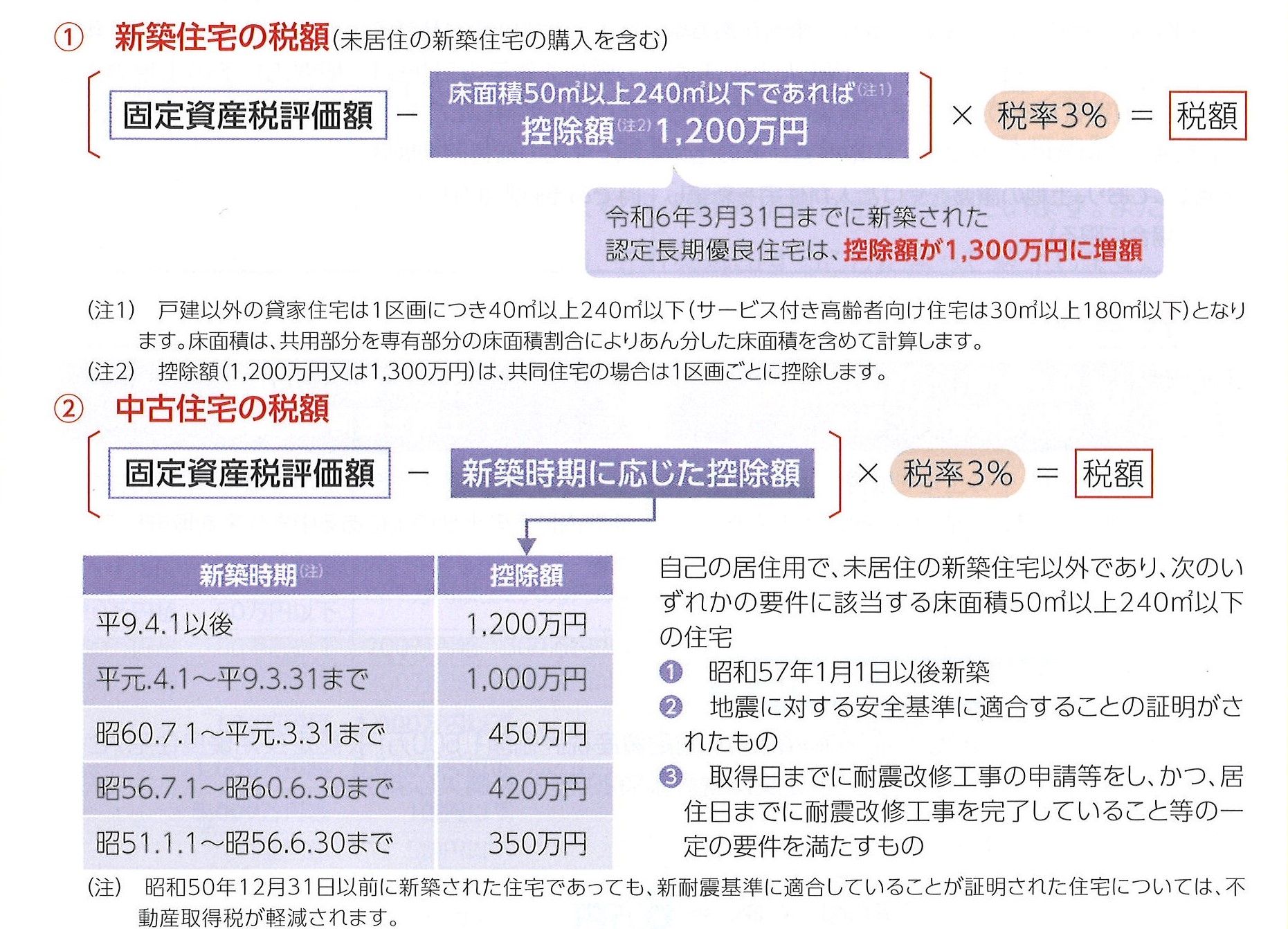

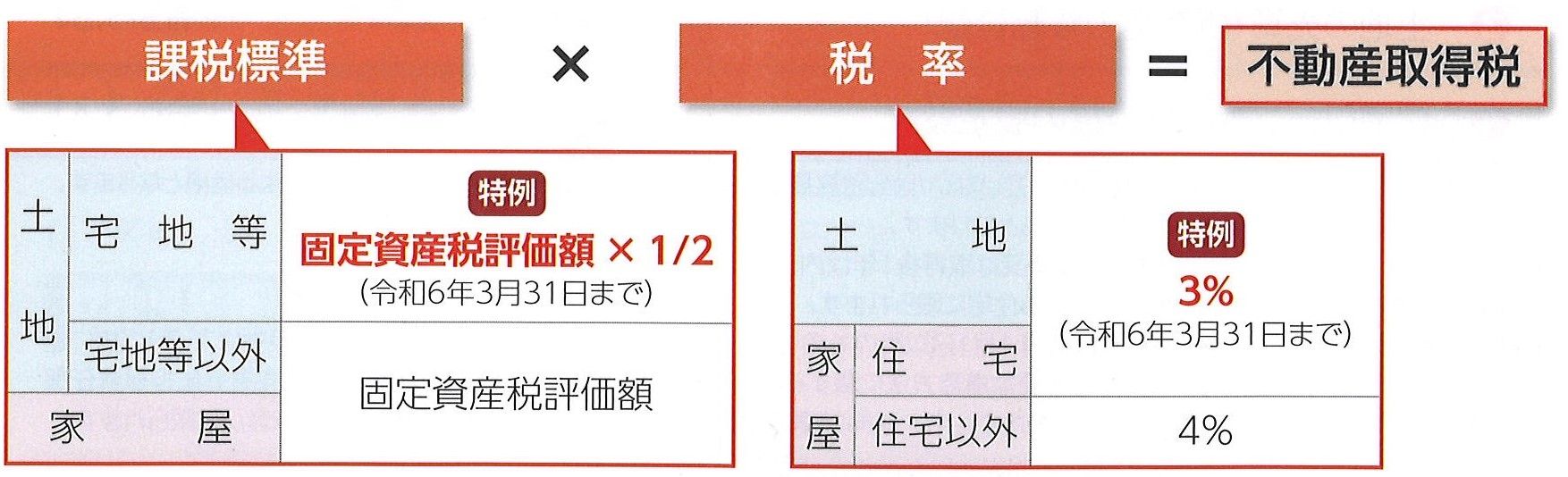

不動産取得税の特定の住宅は課税標準を軽減される?

こんにちは、センチュリー21SEEDの岡村です。

鶴舞まで通勤するようになって

ママ友に名古屋で1番美味しいパン屋さんが

あるよと言ってスーリープーというお店を

教えてもらいました。

行ってみたいと思います。

さて、今回は前回の続きです。

不動産取得税は特定の住宅は

課税標準を軽減されますが

それはどんな住宅でしょうか?

それは一定の新築住宅又は

中古住宅を取得した場合は課税標準が減額されます。

(注)この特例の対象となる家屋には

週末に居住するために郊外で取得した家屋や遠距離通勤者は

平日に居住するために職場の近くで取得した家屋

(いわゆるセカンドハウス)が含まれますが、別荘など

専ら日常生活以外の用に供する家屋は含まれません。

また特定の住宅の敷地は

税額を軽減されます。

A 45,000円(=150円×3%)

B (その土地1㎡当たりの評価×2分の1)×

住宅の床面積×200㎡が限度)×3%

AかBのいずれか

多い方の金額を税金控除されます。

新築住宅の敷地の場合

○土地を取得した日以後に住宅の新築をした場合

土地を取得した日から3年(土地の取得が令和6年3月31日までに行われた場合。

やむを得ない事情がある場合は4年)以内にその土地に住宅を新築したとき

(ただし、土地の取得者がその土地に住宅を新築したとき(ただし、

土地の取得者がその土地をその新築の時まで引き続き所有している場合、

又は土地の取得者がその土地を譲渡しており、土地の譲渡を受けた人が

住宅を新築している場合に限る)

○土地付き住宅を取得した場合

新築後居住の用に供されたことのない住宅及び

その敷地を新築の日から1年以内に取得した時

(土地と住宅の取得は同時期である必要はない)

○住宅の新築後に土地を取得した場合

土地を取得した人が、その土地を取得した日前1年の

期間内のその土地の上に住宅を新築していたとき

中古住宅の場合

○土地を取得した人が、その土地を取得した日から

1年以内にその土地のうえにある中古住宅を取得したとき

○住宅を取得した後に土地を取得した場合

土地を取得した人が、その土地のうえにある

中古住宅を取得していたとき

様々な場合で適応されるので

ご自分の場合はどうなるのかを

きちんと把握しておくといいですね。

よくわからない場合は

センチュリー21SEEDまで

お気軽にお問い合わせください。

最後までお読みいただいて、

ありがとうございました。

カテゴリ:お役立ちコラム / 投稿日付:2022/06/23 10:00

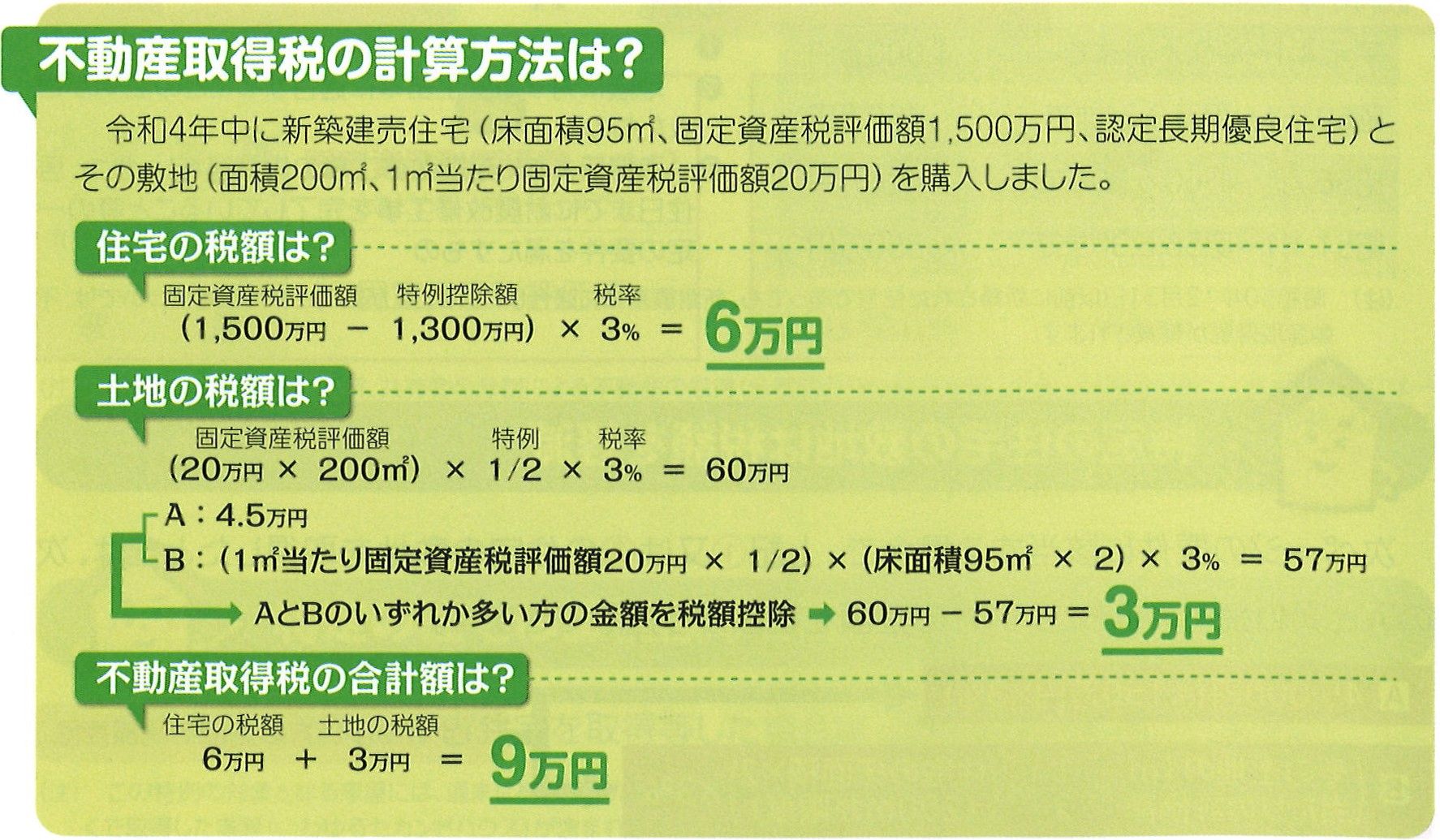

不動産取得税とは?!

こんにちは、センチュリー21SEEDの岡村です。

今日はすごく暑いですね。

通勤で汗だくになりました。

これからもっと

暑くなってくると

もっと汗だくで会社に来ていそうです。

さて、今回は不動産取得税について

お伝えしていきます。

土地や建物などの不動産を取得した際に課税される地方税です。

不動産取得税の税額は

次の計算になります。

(注)相続による不動産の取得、共有物の分割による不動産の取得

(分割前の持分割合超える部分の取得を除く)、

法人の合併または一定の分割による不動産の取得、法人が新たに法人を

設立するために現物出資を行う場合の不動産の取得など

所有権の形式的移転等の場合は非課税となります。

令和6年3月31日までですが

不動産取得の際は

軽減されます。

特定の住宅は課税標準が

軽減されますが

それはまた次回お伝えしますね。

最後までお読みいただいて、

ありがとうございました。

不動産に関することで

何かございましたら

センチュリー21SEEDまで

お気軽にお問い合わせください。

カテゴリ:お役立ちコラム / 投稿日付:2022/06/22 10:00

登録免許税とは?!

こんにちは。センチュリー21SEEDの岡村です。

今年は学校のプールの授業が

あるようです。

2年なかったのでサイズアップしていて

子供たちの水着を新調しました。

わたしは泳ぐのが苦手だったので

プールの授業も苦手でした。

泳げる人はすごいと思います。

さて今回は登録免許税について

お伝えしていきますね。

登録免許税とは、登記簿や登録簿に、

登記や登録をするときに納める税金です。

- ○住宅・土地は税率を軽減

- ○長期優良住宅・低炭素住宅の税率は、さらに軽減

不動産は固定資産税評価額を、

住宅ローン等の抵当権の設定登記は債権金額を、

それぞれ課税標準として、税率をかけて税額を計算します。

なお、居住用家屋の新築又は取得や土地の売買、

抵当権の設定登記には、次のような税率の軽減措置が設けられています。

| 本則税率 | 軽減税率 | 適用期限 | ||

|---|---|---|---|---|

| 1住宅の新築又は取得 (所有権の保存登記) | 個人の居住用家屋 | 0.4% | 0.15% | ~令4.3.31 |

| 認定長期優良住宅・ 認定低炭素住宅 | 0.1% | ~令4.3.31 | ||

| 2未使用新築住宅・中古住宅の取得 (所有権の移転登記) | 個人の居住用家屋 | 2% | 0.3% | ~令4.3.31 |

| 一戸建て未使用の 認定長期優良住宅 | 0.2% | ~令4.3.31 | ||

| 3土地の売買(所有権の移転登記) | 2% | 1.5% | ~令5.3.31 | |

| 4住宅ローン等の抵当権の設定登記 | 0.4% | 0.1% | ~令4.3.31 | |

(注1)- 1・2・4は、自己の居住用家屋で新築又は取得後1年以内にする登記に限られます。

- (注2)

- 1・2・4は、床面積が50m²以上である住宅に限られます。

- (注3)

- 2は、取得日以前20年〔耐火建築物は25年〕以内に建築されたもの、

地震に対する安全上必要な構造方法に関する技術的基準等に適合しているもの、

既存住宅売買瑕疵担保責任保険が締結されていることのいずれかを

満たす住宅を取得(売買又は競落に限る)し、取得後1年以内にする移転登記に限られます。

登録免許税の計算方法は?

令和3年中に土地を4,000万円(固定資産税評価額3,000万円)で購入し、

住宅を3,000万円(固定資産税評価額2,000万円、認定長期優良住宅)で新築しました。

購入費用の内訳は、自己資金2,000万円と住宅ローン5,000万円です。

| 土地の所有権の移転登記 | 住宅の所有権の保存登記 | 住宅ローンの抵当権の設定登記 | 登録免許税の合計 | |||||||||||||||

| ( | 3,000万円 | × | 1.5% | ) | + | ( | 2,000万円 | × | 0.1% | ) | + | ( | 5,000万円 | × | 0.1% | ) | = | 52万円 |

このような制度をうまく使って

節税しながら住宅の購入ができたら

いいですよね。

最後までお読みいただいて、

ありがとうございました。

不動産に関することで

何かございましたら

センチュリー21SEEDまで

お気軽にお問い合わせください。

カテゴリ:お役立ちコラム / 投稿日付:2022/06/21 09:59

認定住宅等の特別控除とは?!

こんにちは。センチュリー21SEEDの岡村です。

今朝見たニュースで

冷凍フルーツの特集をやっていて

作ってみたいと思いました。

最近はコンビニやスーパーで

種類が増えて選ぶのも楽しそうです。

さて今回は

認定住宅の特別控除について

お伝えします。

- ○長期優良住宅を新築した場合は、所得税から最大65万円を控除

- ○住宅ローン控除とは選択適用

認定住宅(認定長期優良住宅又は認定低炭素住宅)の新築又は取得をして、

令和3年12月31日までに居住を開始した場合には、

認定住宅に係る標準的な性能強化費用相当額(45,300円/ m²)(注)の10%を、

その年分の所得税から控除することができます。

なお、その年分の所得税から控除しきれない金額がある場合には、

翌年分の所得税から控除できます。

この認定住宅の特別控除と住宅ローン控除は、いずれかの選択適用となります。

認定住宅の特別控除の控除額等

| 対象住宅 | 居住年月 | 標準的な性能強化費用相当額の限度額 | 控除率 | 最大控除額 (1年分又は2年分) |

|---|

| 認定長期優良住宅 認定低炭素住宅 ZEN水準省エネ住宅 | 令和4月1日~令和5年12月 | 650万円 | 10% | 65万円 |

(注)- 標準的な性能強化費用相当額とは、

認定住宅の基準に適合するために必要な標準的費用(かかり増し費用)を

基に定められた金額(45,300円/m²)に、

その認定住宅の床面積を乗じて計算した金額をいいます。

消費税率が「8%又は10%」以外の場合等の限度額は、500万円となります。

控除額の計算方法は?

令和3年中に所有する土地に全額自己資金で

長期優良住宅(床面積200m²)を新築して、居住を開始しました。

なお、本年分の所得税額は40万円です。

控除可能額は?

| 性能強化費用相当額 | 床面積 | |||

| 45,300円 | × | 200m² | = | 906万円 |

| 限度額 | 控除率 | |||||||

| 906万円 | ≧ | 650万円 | ➡ | 650万円 | × | 10% | = | 65万円 |

居住年の控除額は?

| 控除可能額 | 所得税額 | |||

| 65万円 | ≧ | 40万円 | ➡ | 所得税から40万円控除 |

居住年の翌年の控除額は?

| 控除可能額 | 居住年の控除額 | |||

| 65万円 | - | 40万円 | = | 25万円 |

| ➡ | 所得税から25万円控除 |

住宅ローン控除と比べると

額は少なく感じるかもしれませんが

認定住宅を購入された際は

こんな控除もあることを知っておくと

役に立つはずです。

最後までお読みいただいて、

ありがとうございました。

不動産に関することで

何かございましたら

センチュリー21SEEDまで

お気軽にお問い合わせください。

カテゴリ:特典 / 投稿日付:2022/06/20 19:07

皆さまこんにちは。

センチュリー21SEEDの林です。

今回は、

「会員登録をして楽に不動産情報を集めよう♪」というテーマでお送りします。

いきなりですが、皆さまはマイホームを探すとき、

どのように探されるでしょうか?

不動産屋さんで働いている私が言うのもなんですが、

このご時世、「家が欲しい!よし、不動産屋に聞きに行こう!」

となる方は少ないかと思います。

まずはSUUMOやアットホームなどのポータルサイトで探す方がほとんどかと思います。

しかし、ポータルサイトでは情報が重複していたり、

最新の情報が分からなかったり…

売主様・不動産会社・金融機関などのさまざまな理由から

一般公開できない物件も多くあるのが現状です。

また、一部ポータルサイトでは値下げや最新の情報について

お客様がご覧になるページへの反映にタイムラグが発生する場合も多くあります。

センチュリー21SEEDでは、こういった非公開物件や新規の情報をいち早くお届けする

「会員登録」サービスを導入しております。

登録はもちろん無料。

登録後にしつこい営業などは行いませんのでご安心ください。

主なメリット

①会員限定物件の閲覧が可能

上記のように訳があって公開できないような「非公開物件」も

会員様ならすべて閲覧可能です。

②お気に入り物件の保存

気になる物件があれば、ボタン一つでカンタン保存。

自分だけの物件カタログを作成することができます。

③マイ検索条件

「この学区で探したい!」「広さはこのくらいがいい!」

それぞれで希望条件は異なると思います。

検索条件を保存しておけば、いちいち検索条件を入力しなくても

簡単に物件探しが可能です。

会員登録はこちらから簡単にできます♪

会員登録ページ

マンションを買いたい!

戸建を買いたい!

土地を買いたい!という方は

センチュリー21SEEDにご相談ください。

フォームからのお問い合わせ

お問い合わせフォーム

カテゴリ:お役立ちコラム / 投稿日付:2022/06/20 14:36

住宅取得資金贈与の非課税特例の主な適応要件とは?!

こんにちは。センチュリー21SEEDの岡村です。

夏までダイエットと毎年

このくらいの時期に言っています。

宅トレを頑張りたいです。

さて今回は住宅取得資金贈与の非課税特例の

主な適用条件についてお伝えしていきます。

贈与者の父母・祖父母等の要件

○暦年課税又は相続時精算課税と併用ができます。

相続時精算課税制度における住宅資金贈与の特例

令和5年12月31日までに、父母または祖父母から

住宅取得資金の贈与を受けた場合には

贈与者が60歳未満であっても、相続時精算課税制度の

適用を選択できます。

マイホームの要件

○家屋の床面積が50㎡以上240㎡以下で、

床面積の半分以上が贈与を受けた方の居住に利用されること

(合計所得額額が1,000万円以下の場合40㎡以上240㎡以下)

○増改築の場合は工事費が100万円以上で、

費用の2分の1以上が居住用にかかるものであること

敷地の要件

○住宅の新築に先行して取得する敷地

(受贈者は新築住宅を所有または共有すること)

又は建売住宅分譲マンション等と同時に

取得する敷地であること

子・孫等の条件

- ○20歳以上であること (民法改正による成人年齢引き上げにともない、

- ○贈与を受けた年の合計所得金額が2,000万円以下である

- ○取得の期限:贈与を受けた年の翌年3月15日までに住宅用の家屋を新築や取得等をすること

- ○居住の期限:贈与を受けた年の翌年3月15日までにその家屋に居住すること

たくさんのクリアする要件はありますが

使えるのであれば使っていきたい制度ですよね。

生前に贈与することで大きな節税の効果が

あることがお分かりいただけたかと思います。

手軽に高額の贈与を行い、亡くなった後の相続税対策に

つながる本制度は非常に注目されている制度と言えます。

最後までお読みいただいて、

ありがとうございました。

不動産に関することで

何かございましたら

センチュリー21SEEDまで

お気軽にお問い合わせください。

カテゴリ:お役立ちコラム / 投稿日付:2022/06/20 14:32

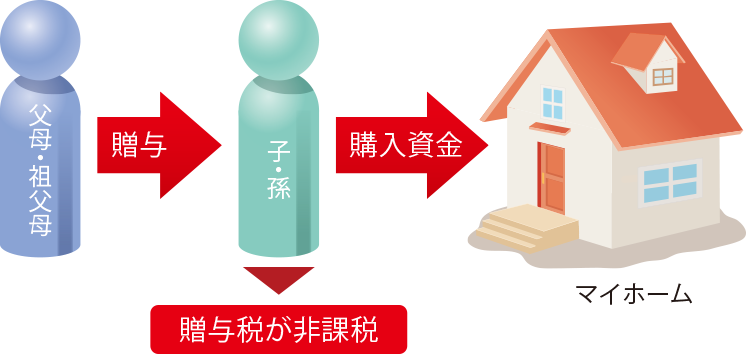

令和4年の住宅取得資金の非課税特例とは?

こんにちは。センチュリー21SEEDの岡村です。

今日は梅雨の晴れ間ですね。

とても暑くなるので熱中症には

気を付けましょう。

さて今回は

住宅取得資金贈与の非課税特例に

ついてお伝えしていきます。

直系親族(ご自身の親や祖父母)から

令和4年1月1日から令和5年12月31日の間に

住宅の新築、取得、増改築のための資金(住宅取得資金)の贈与を

受けた場合は住宅取得資金のうち、

住宅用家屋の区分に応じて

それぞれに次に掲げる金額(非課税限度額)までについて

贈与税が課税されません。

住宅を取得するための資金の贈与を受ける場合、

耐震・省エネ・バリアフリー住宅の場合は

一人あたり最大で1,000万円が非課税の限度額です。

その他の住宅は

500万円が非課税限度額です。

この制度を使うと、

一般的にいう毎年の贈与税の非課税枠110万円(暦年贈与)とは別に

、ある程度まとまった金額を非課税で支援してもらうことができます。

この制度を、「住宅取得資金等の贈与税の非課税措置」といいます。

贈与税の計算方法

例えば

祖父から令和4年4月に

1,500万円の住宅資金取得を受けて、

同年11月に省エネ住宅の引渡しを受けて

居住を開始する場合にはどうなるのでしょうか?

なお、申請者は30歳で合計所得額は

500万円です。

贈与額 非課税限度額 基礎控除額 課税価格

1,500万円ー 1,000万円ー 110万円= 390万円

課税価格 税率 控除額

390万円× 15%ー 10万円=納付税額48.5万円

本特例の適応がない場合は

納付税額は366万円になります。

317.5万円も違ってきます!

もし使えるのであれば

利用したい特例ですよね。

親や祖父母からマイホーム購入のための

資金援助を受けられるのであれば、

住宅資金贈与の非課税措置は非常に頼もしい制度です。

次回は主な主要条件について

お伝えしていきます。

最後までお読みくださり

ありがとうございました。

不動産に関することで

何かございましたら

センチュリー21SEEDまで

お気軽にお問い合わせください。

カテゴリ:お役立ちコラム / 投稿日付:2022/06/20 09:52

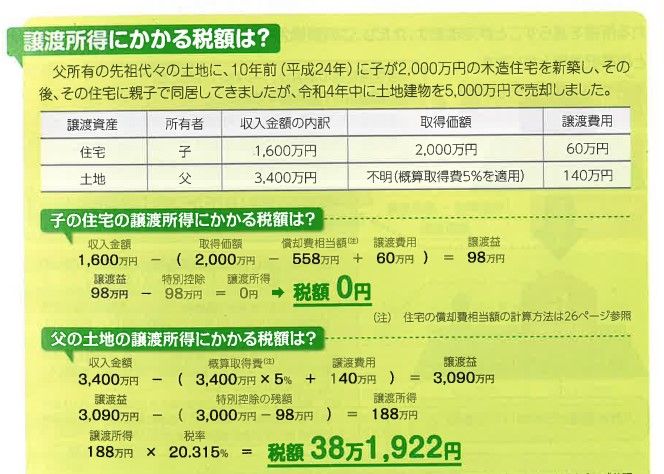

マイホームを買い替えたときの税金

マイホームの3,000万円控除

居住用財産の譲渡(マイホームの売却をした場合)は、その譲渡益から最高3,000万円を差し引いて税額を計算することが出来ます。

■譲渡所得の計算式

収入金額-(取得費+譲渡費用)-3,000万円控除=譲渡所得金額

Q複数のマイホームを所有している場合や仮住まいの場合は?

A対象となる家屋は、所有者が居住している家屋とされ、次のような家屋は対象となりませんのでご注意下さい。

・別荘など保養、趣味又は娯楽の用に供する家屋

・この控除を受けるためにのみ入居したと認められる家屋

・建替期間中の仮住居など一時的な利用を目的とする家屋

・居住用家屋が二以上ある場合の、主として居住用に使用している家屋(生活の拠点があると認められる家屋)以外の家屋

Q家屋の所有者が子でその敷地の所有者が親である場合ののように家屋と敷地の所有者が異なるときにおいて、家屋の譲渡所得が3,000万円の特別控除額に満たないときは?

Aその控除不足額は、次の要件のいずれにも該当する場合に限り、敷地である土地等の譲渡所得から控除することが出来ます。

①家屋と共に敷地である土地等の譲渡があったこと

②家屋の所有者と土地等の所有者とが親族であり、かつ、生計を一にしていること

③土地等の所有者が家屋の所有者と共にその家屋を居住の用に供している事

Q転勤などで家族と離れて単身で暮らしている時は?

A転勤などの事情が解消したときには、一緒に生活する事となると認められる場合は、その配偶者などの住んでいる家屋は、本人の居住用家屋として対象となります。