「2022年06月」の記事一覧(25件)

カテゴリ:お役立ちコラム / 投稿日付:2022/12/09 10:03

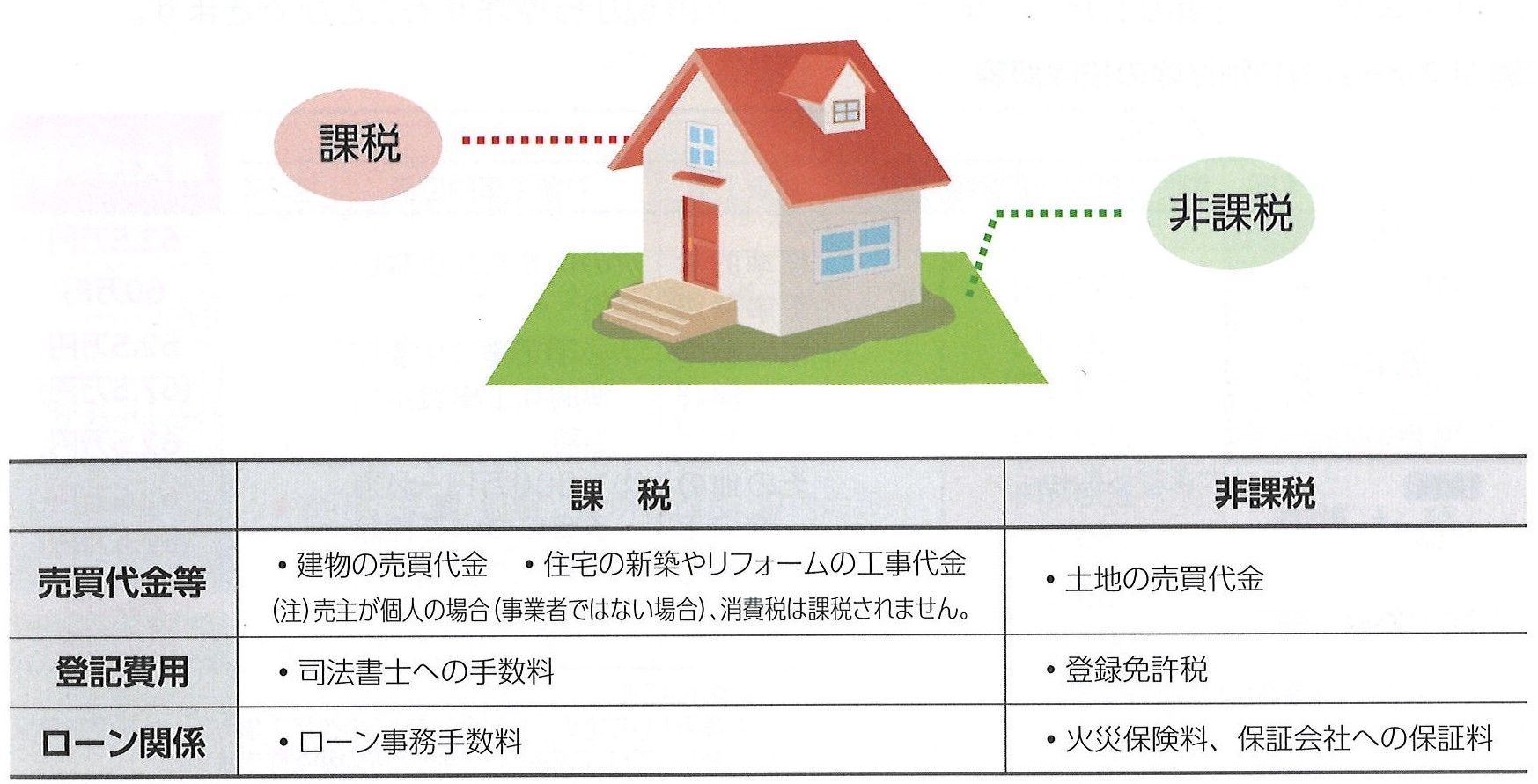

マイホームを買った時の消費税は?!

こんにちは!

センチュリー21SEEDの岡村です。

今回はマイホームを買ったときの

消費税についてお伝えします。

住宅の取得等をした場合に

建物には消費税がかかりますが

土地には消費税はかかりません。

個人が自宅を売却した場合、事業として行うものではないため

消費税は課されません。

なお、中古住宅の売買を仲介業者に依頼した場合の

仲介手数料に対しては消費税が課税されます。

家の購入の際は色々と

お金がかかります。

新しい家には

新しい家具や家電も必要です。

消費税がかかるものとかからないものが

わかっているといいですよね。

消費税の事でも

不動産の事でもわからないことがあったら

ぜひセンチュリー21SEEDに

お問い合わせください。

▼▼▼

最後までお読みくださり

ありがとうございました。

カテゴリ:お役立ちコラム / 投稿日付:2022/12/08 10:09

必ず支払う固定資産税とは?

こんにちは、

センチュリー21SEEDの岡村です。

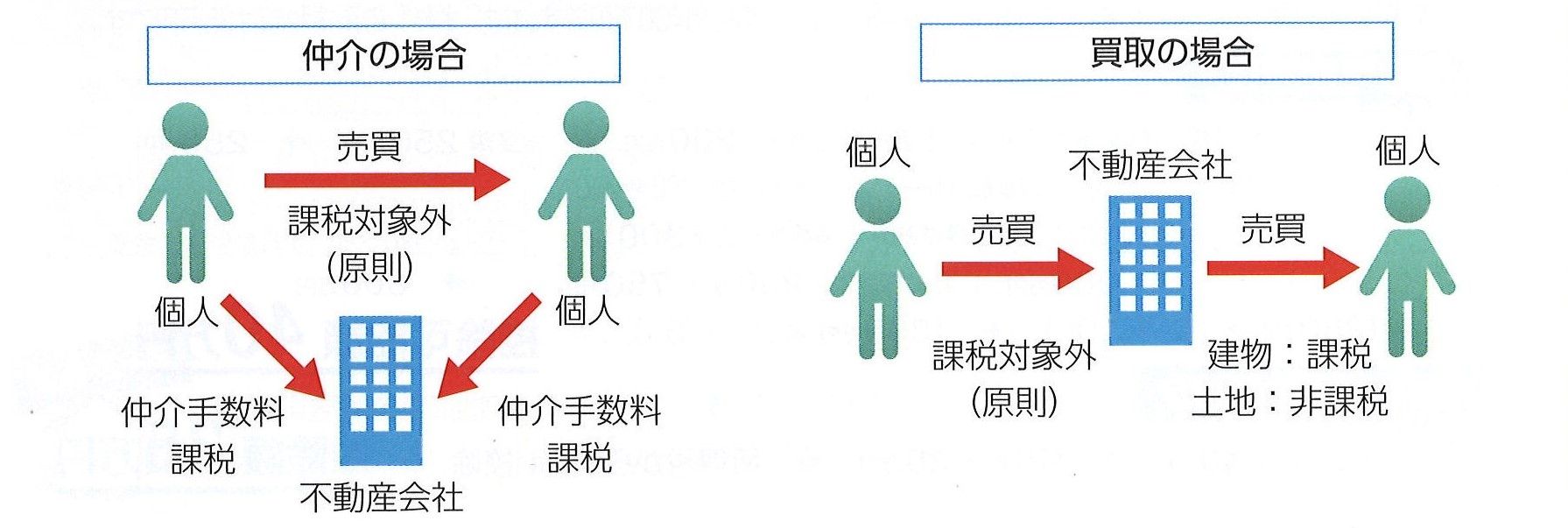

さて、今回は

固定資産税についてお伝えしていきます。

- ○長期優良住宅の税額は5年間、2分の1に減額( 一般住宅は3年間)

- ○住宅の敷地は課税標準が6分の1に軽減

固定資産税は、毎年1月1日現在、

市町村の固定資産課税台帳に、

土地、家屋又は償却資産(事業用の機械など)の所有者として

登録されている人に対してかかる税金です。

固定資産税は、所有者であるかぎり毎年課税され、

その税額は、納税通知書に従って、

原則とし て、年4回に分けて納付します。

固定資産税の税額は、次の算式により計算されますが、

都市計画施行地内の土地及び家屋に対しては、

別に都市計画税が課税され、

固定資産税と併せて納付することになっています。

なお、市町村によって税率は異なる場合があります。

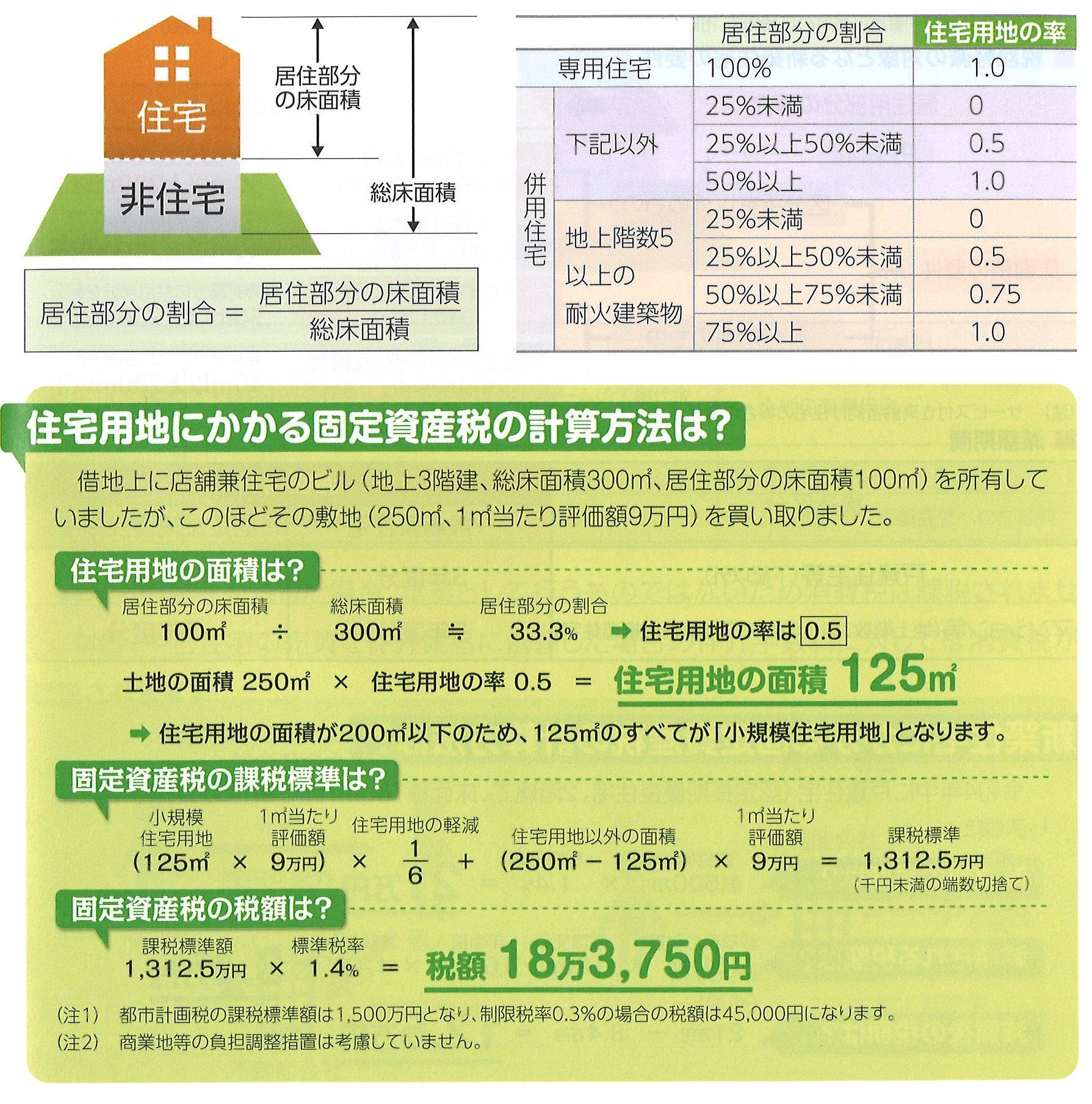

住宅の敷地は課税標準を軽減

専用の住宅用地(別荘用地を除く)のうち、

1戸当たり200m²以下の部分は、小規模住宅用地として

評価額の6分の1(都市計画税は3分の1)を課税標準とします。

1戸当たり200m²を超える部分(住宅の床面積の10倍の面積が限度)は、

一般住宅用地として評価額の3分の1(都市計画税は3分の2)を課税標準とします。

なお、この課税標準の軽減は、土地と住宅の所有者が

別人であっても適用されます。

併用住宅の敷地については、

次表の居住部分(別荘部分を除く)の割合の区分に応じ、

下欄に掲げる率をその土地の面積に乗じて得た面積に

相当する土地が住宅用地とされます。

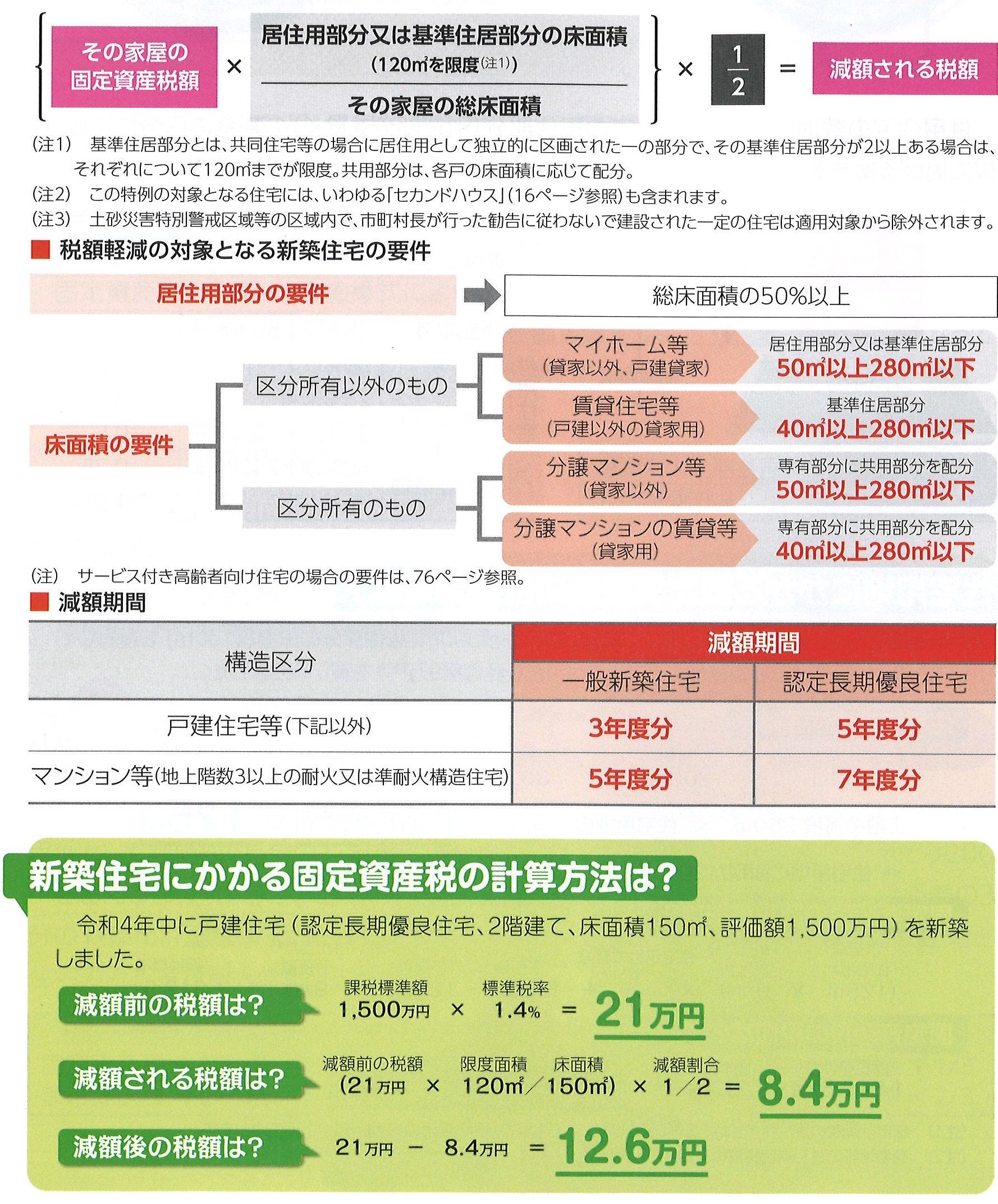

新築住宅は固定資産税を減額

令和4年3月31日までに新築された住宅については、

新たに固定資産税が課される年度から

一定期間の固定資産税を減額する特例が設けられています。

対象となる家屋の固定資産税額のうち、

居住用部分(又は基準住居部分)に対応する税額(床面積120m²までの部分に限る)の

2分の1に相当する金額が減額されます。

- (注1)

- 基準住居部分とは、共同住宅等の場合に居住用として

独立的に区画された一の部分で、その基準住居部分が2以上ある場合は、

それぞれについて120m²までが限度。共用部分は、各戸の床面積に応じて配分。

- (注2)

- この特例の対象となる住宅には、

いわゆる「セカンドハウス」(不動産取得税参照)も含まれます。

忘れずに納税して、安心して暮らしていきたいですね。

固定資産税のことや不動産について

よくわからないことがあったら

名古屋市昭和区にある

いつでもセンチュリー21SEEDに

お気軽にお問い合わせください。

▼▼▼

最後までお読みくださり

ありがとうございました。

カテゴリ:お役立ちコラム / 投稿日付:2022/07/11 11:15

自宅にいながらIT重説が聞ける?!

こんにちは!センチュリー21SEEDの岡村です。

土日は子供の習い事があり、

体育館で観戦してるだけなのに

すごく疲れました(^^;)

試合をしてる子供たちのが

大変ですが、体育館にいるだけで

滝のような汗が出ました。

熱中症には気を付けないと

いけませんね。

さて、今回は宅建業法の中でも

重要事項説明の時のIT重説について

お伝えしていきます。

IT重説とは

宅建業法35条に基づき宅地建物取引士が行う

重要事項説明をテレビ会議等のIT

(情報技術:Information Technology)を

活用して行うものです。

重要事項の説明にITを活用する場合の取り扱いについて

・重要事項の説明にテレビ会議のITを活用する時には

次に掲げる①から④すべて満たしている場合に限り、

対面による重要事項の説明と同様に取り扱う。

宅地建物取引士はITを活用した重要事項の説明を開始した後、

映像を視認できない場合、または音声を聞き取ることができない状況が

生じた場合には、直ちに説明を中断し、当該状況が解消された後に

説明を再開するものとされています。

①宅地建物取引士及び重要事項説明を受けようとする者が

図面等の書類及び説明の内容について十分に理解できる程度に

映像を視認でき、かつ双方が発する音声を十分に聞き取ることが

できる環境において実施していること。

②宅地建物取引士により記名押印された重要事項説明書及び書類を

重要事項の説明を受けようとする者にあらかじめ送付していること。

③重要事項の説明を受けようとする者が

重要事項説明書及び添付書類を確認しながら説明を

受けることができる状態にあること並びに映像及び

音声の状況について宅地建物取引士が重要事項の説明を

開始する前に確認していること。

④宅地建物取引士が、宅地建物取引士証を提示し、

重要事項の説明を受けようとする者が

当該宅地建物取引士証を画面上で視認できたことを

確認していること。

以上がIT重説についてでした。

簡単に言うと

目の前にいてやる重要事項説明と

同じ状況を作れるならOK!

例えば沖縄のお客様が

北海道に引っ越す場合に

説明を聞くだけのために

飛行機で移動するのは大変ですよね。

重要事項説明はその名の通り

大事な説明です。

書面があることなので

後から言った、言わないなどは

あってはいけませんので

リラックスしすぎないで

聞くことがお客様には

重要かもしれません。

便利ではあり、事前準備と

当日の準備をしっかりできたら

とても便利な制度です。

センチュリー21SEEDでお悩み解決

してくださいね。

▼▼▼

最後までお読みくださり

ありがとうございました。

カテゴリ:お役立ちコラム / 投稿日付:2022/07/08 10:00

マイホームの譲渡損失の繰越控除とは?

こんにちは!センチュリー21SEEDの岡村です。

今週末は参議院議員選挙が

ありますね。

私は期日前投票をしてきました。

若い世代の方、学生の方も

自分の一票を入れてほしいです。

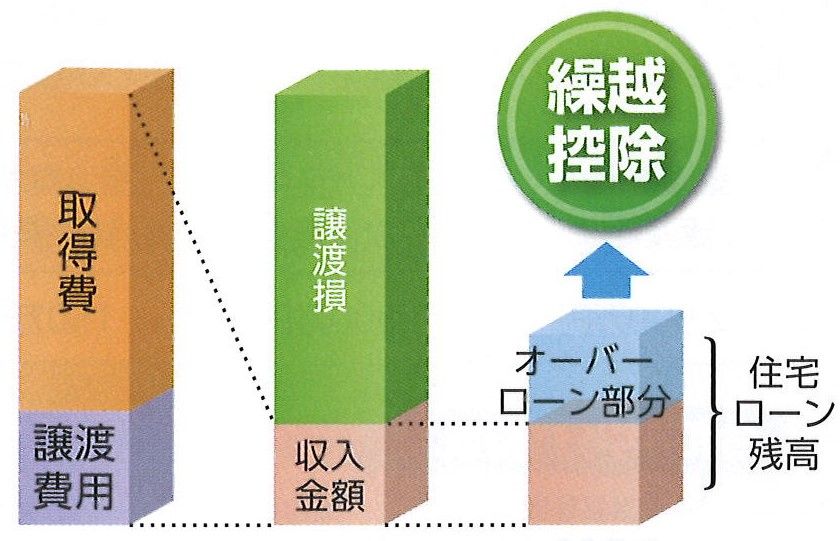

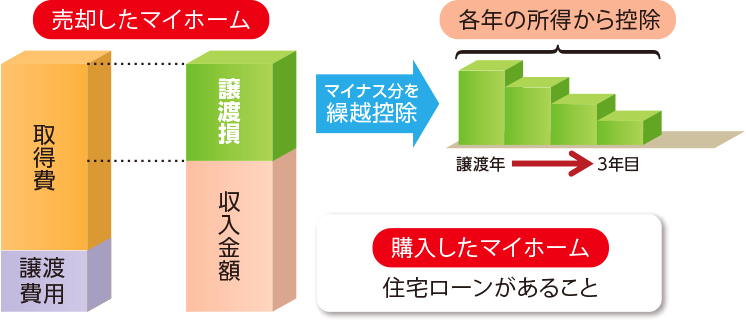

さて今回はマイホームの譲渡損失の繰越控除について

お伝えしていきます。

- ○買い替えを前提としないでマイホームを売却した場合でも

- オーバーローン部分の譲渡損失は3年間繰り越して控除

- ○住宅ローン控除と併用可、その他の譲渡所得の特例とは選択適用

令和5年12月31日までに

居住用財産の譲渡(マイホームの売却)をした場合

(マイホーム買替えにかかる税金参照)において、

その譲渡資産に係る譲渡損失があるときは、

その譲渡損失の金額について、

他の所得との損益通算及び譲渡年の翌年以後3年内の

各年分の総所得金額等から繰越控除ができます。

ただし、対象となる金額は、

譲渡契約締結日の前日の譲渡資産に係る

住宅ローン等の残高から譲渡資産の

売却価格を控除した残額が限度とされます。

この特例は住宅ローン控除との併用が可能ですが、

他の譲渡所得の特例とは選択適用となります。

以上がマイホームの譲渡損失の繰越控除でした。

買換えを前提としないでも

できることろがこの控除の

いいところです。

何と併用するかも

できるのとできないのが

あるので比較してみてくださいね。

どれがいいかわからないときには

センチュリー21SEEDでお悩み解決

してくださいね。

▼▼▼

最後までお読みくださり

ありがとうございました。

カテゴリ:お役立ちコラム / 投稿日付:2022/07/07 09:44

マイホーム買換えの損失の繰越控除とは?

こんにちは!センチュリー21SEEDの岡村です。

今日は七夕ですね。

愛知県で天の川を見るのは

少し難しそうですね。

見られる可能性があるのは

北日本の日本海側、北陸、近畿、

沖縄などです。

梅雨明けが早かったので

見られる可能性が高まりましたね。

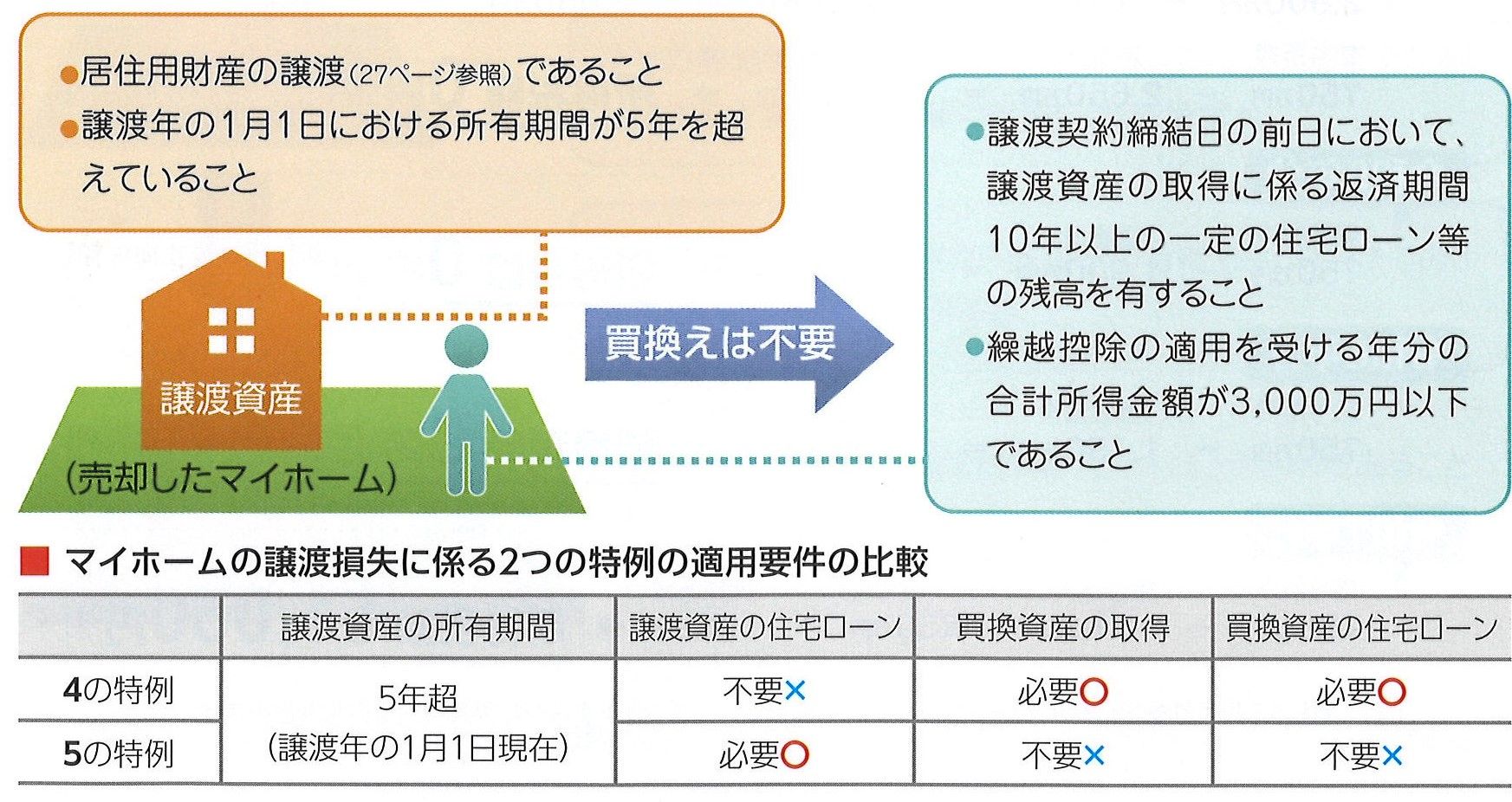

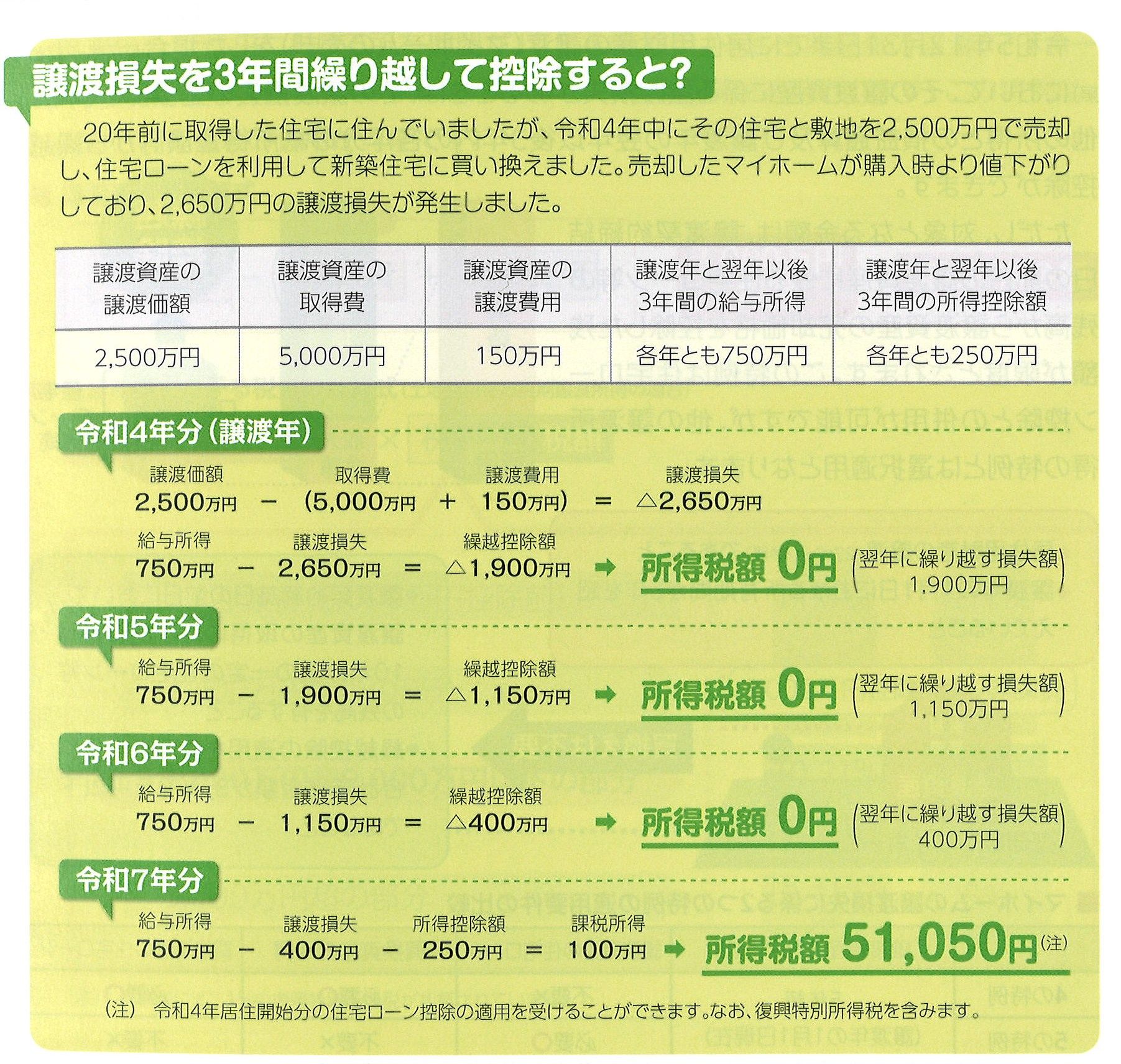

さて、今回はマイホーム買換えの損失の繰越控除について

お伝えしていきますね。

- ○購入時に比べて値下がりしたマイホームを

- 売却した場合の譲渡損を3年間繰り越して控除

- ○住宅ローン控除と併用可、その他の譲渡所得の特例とは選択適用

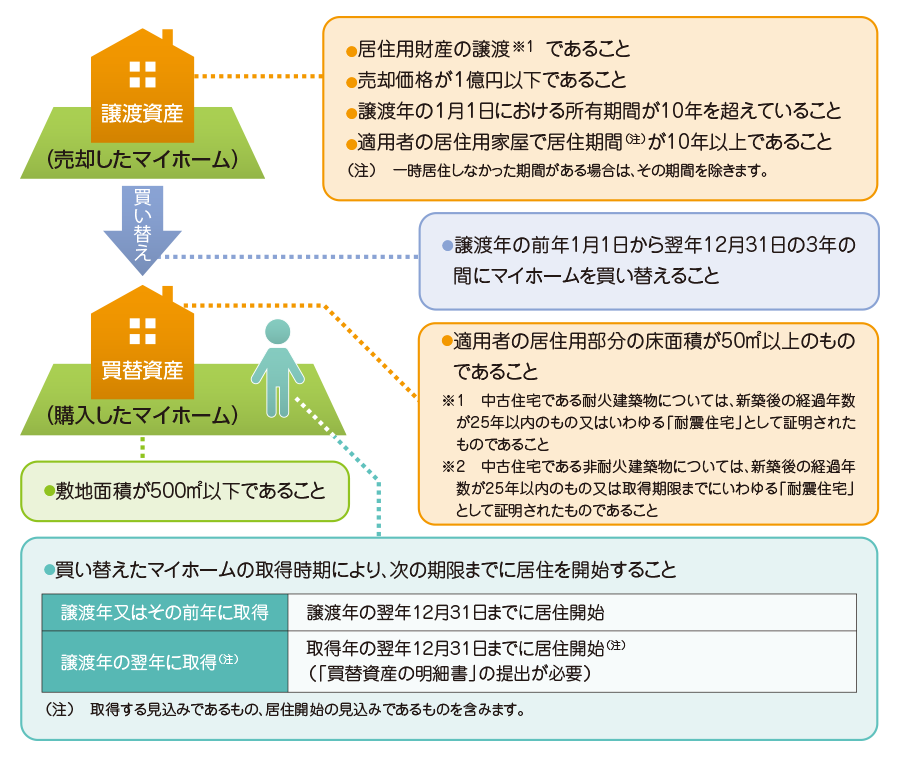

居住用財産を買い替えた場合において、

その譲渡資産に係る譲渡損失があるときは、

その譲渡損失の金額について、

他の所得との損益通算及び譲渡年の

翌年以後3年内の各年分の総所得金額等から繰越控除ができます。

この特例は住宅ローン控除との併用が可能ですが、

他の譲渡所得の特例とは選択適用となります。

令和3年12月31日までに居住用財産の譲渡

(マイホームの売却)をした場合(マイホーム買替えにかかる税金参照)で、

譲渡資産及び買替資産が次の要件に該当する場合には、

この特例の適用を受けることができます。

12.png)

※マイホーム買換えにかかる税金参照

以上がマイホーム買換えの損失の繰越控除

でした。

こちらの控除も

住宅ローン控除やその他の譲渡所得の特例とは

選択制なのでどちらがいいのか

よく考えて節税していきましょう。

どれがいいかわからないときには

センチュリー21SEEDでお悩み解決

してくださいね。

▼▼▼

最後までお読みくださり

ありがとうございました。

カテゴリ:お役立ちコラム / 投稿日付:2022/07/05 10:02

マイホームの買換え特例とは?

こんにちは!センチュリー21SEEDの岡村です。

台風4号が長崎に上陸しています。

この先の進路も心配ですが

無事に通過してほしいですね。

西日本や東海では6日にかけて

土砂災害に厳重に警戒して

安全第一で過ごしましょう。

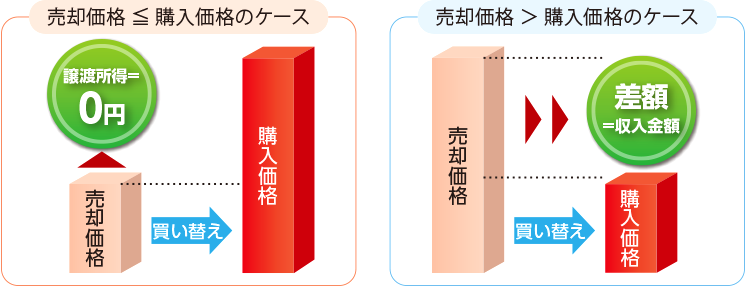

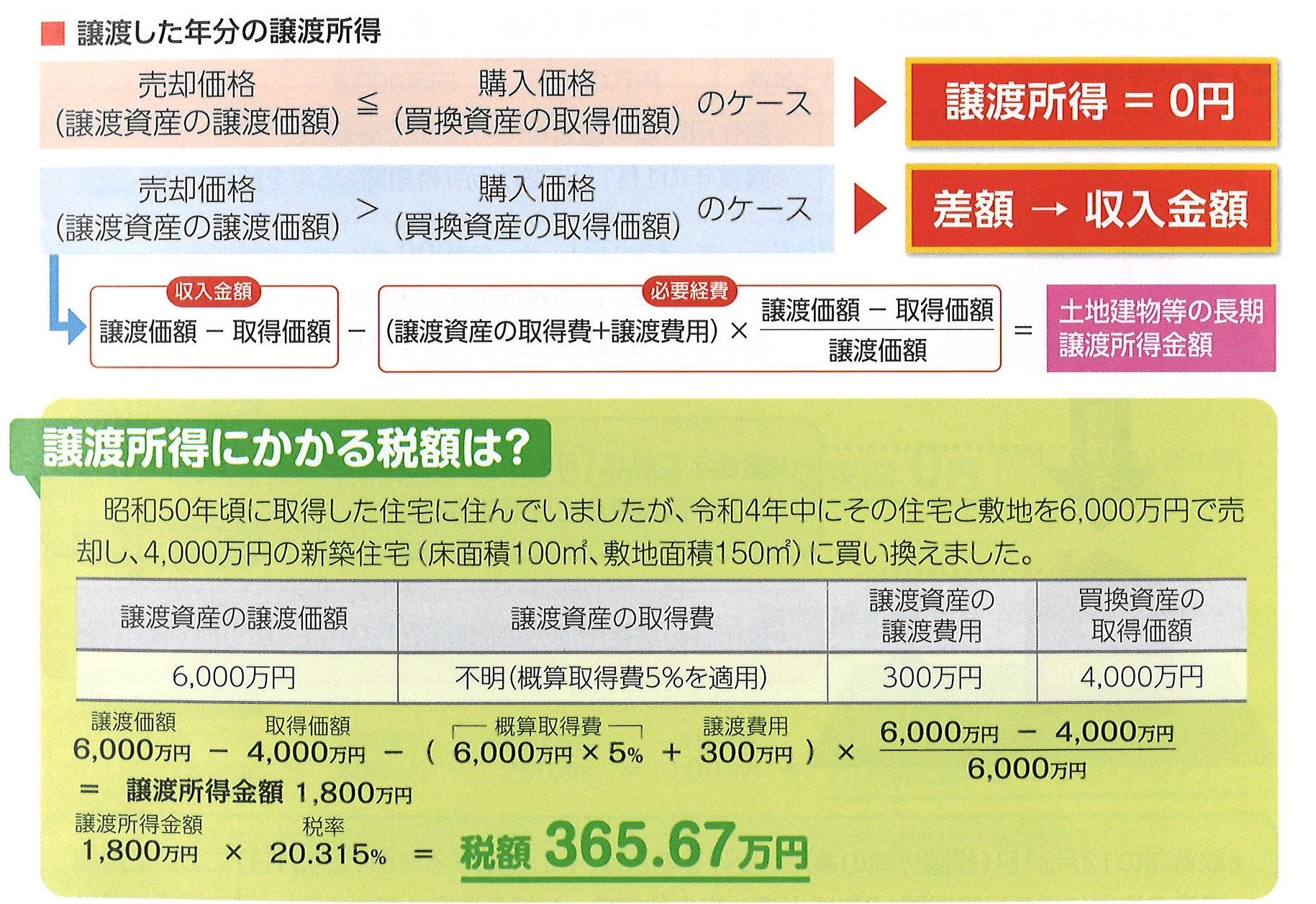

今回はマイホームの買い替え特例について

お伝えしていきますね。

- ○所有期間10年超のマイホームを買い替えた場合の

- 譲渡所得を軽減(課税を繰り延べる)

- ○住宅ローン控除やその他の譲渡所得の特例とは選択適用

令和5年12月31日までに

居住用財産の譲渡(マイホームの売却)をした場合

(マイホーム買替えにかかる税金参照)で、

譲渡資産及び買替資産が次の要件に該当する買い替えであれば、

マイホームの買替え特例の適用を受けることができます。

譲渡所得が3,000万円を超える場合でも、

この買い替え特例を適用することにより

課税される所得を減らすことができます。

ただし、この買い替え特例はマイホームの

3,000万円控除との選択適用となります。

譲渡所得の計算は?

この特例の適用を受けた場合は、

次のように譲渡所得が軽減されます。

譲渡した年分で譲渡益への課税は行われず、

買い替えたマイホームを将来譲渡したときまで

譲渡益に対する課税が繰り延べられます

(譲渡益が非課税となるわけではない)。

マイホーム買換えにかかる税金とか

マイホームの3,000万円控除とか

マイホームの買換え特例とか

パッと聞くと何が何なのか

よくわからないかもしれません。

併用できるかできないか、

そもそも使うことができるのか?

よくわからなくなったら

センチュリー21SEEDでお悩み解決

してくださいね。

▼▼▼

最後までお読みくださり

ありがとうございました。

カテゴリ:お役立ちコラム / 投稿日付:2022/07/04 09:39

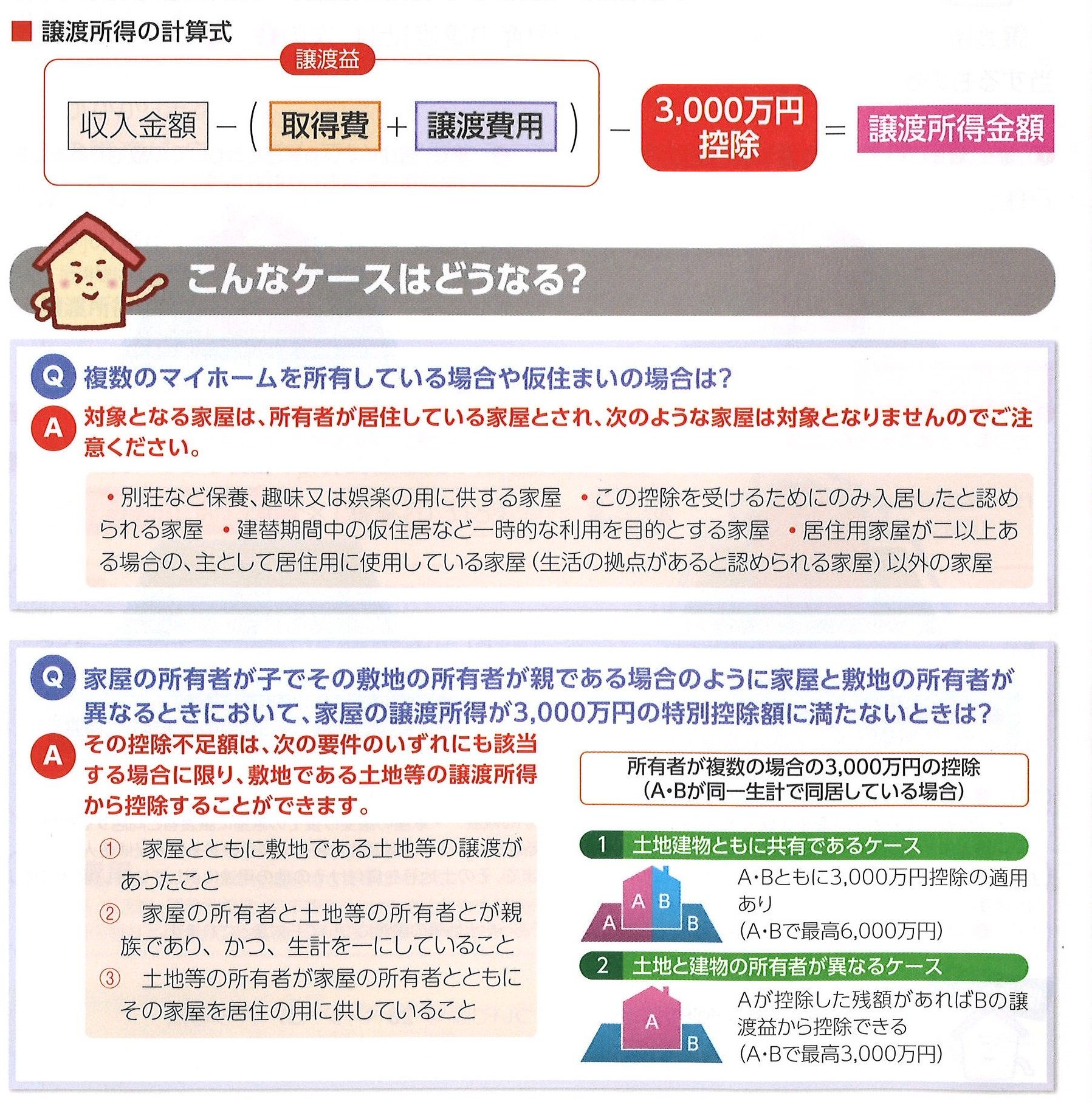

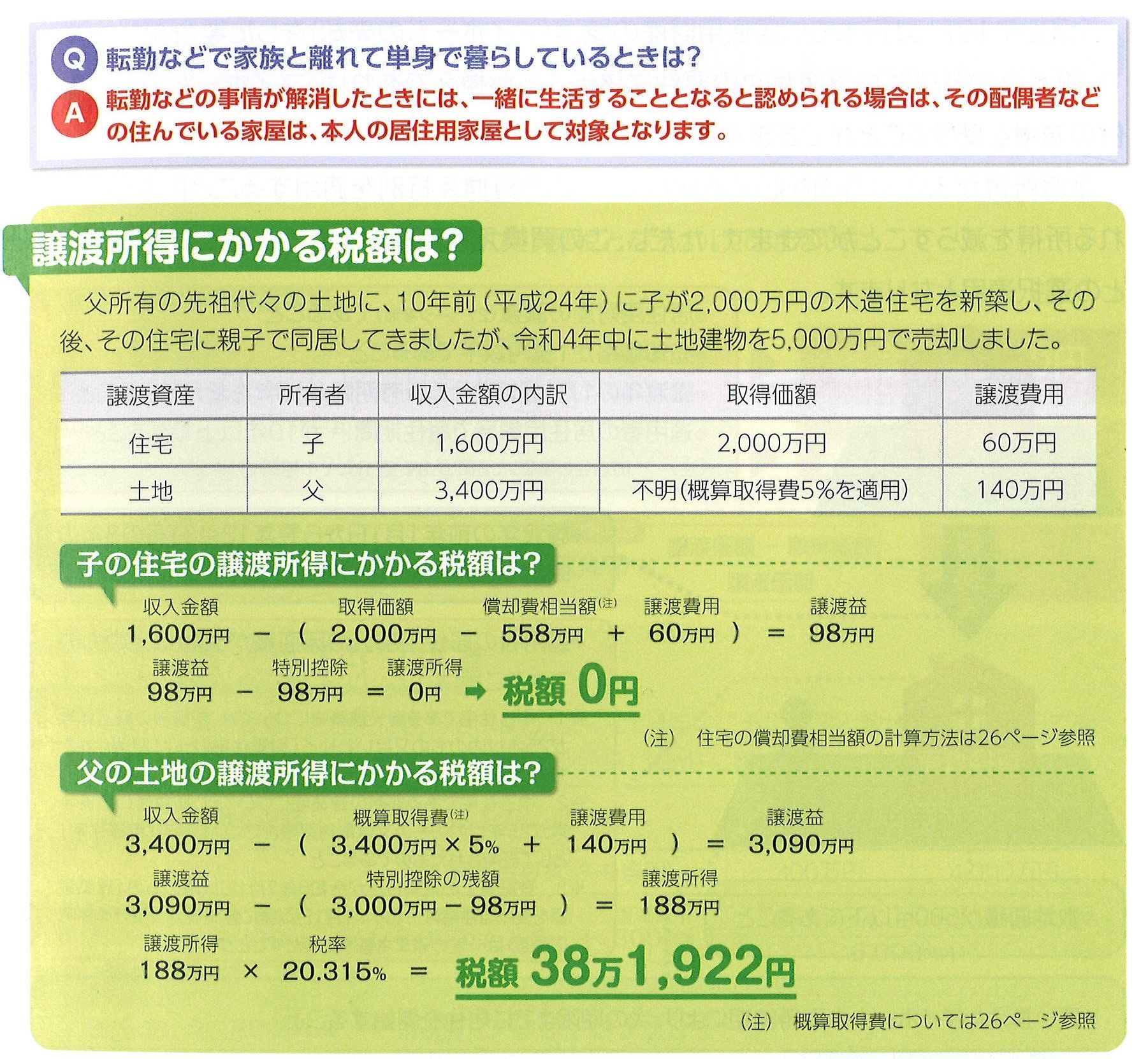

マイホームの3,000万円控除とは?!

こんにちは!センチュリー21SEEDの岡村です。

最近手の日焼けが気になっています。

日焼け止めを塗っても

すぐ手を洗ってしまって

おそらく流れています。

手袋をするしかないと

思っています。

今回はマイホームの3,000万円控除について

お伝えしていきます。

○マイホーム売却による譲渡益から3,000万円控除

○住宅ローン控除やその他の譲渡所得の特例とは選択適用

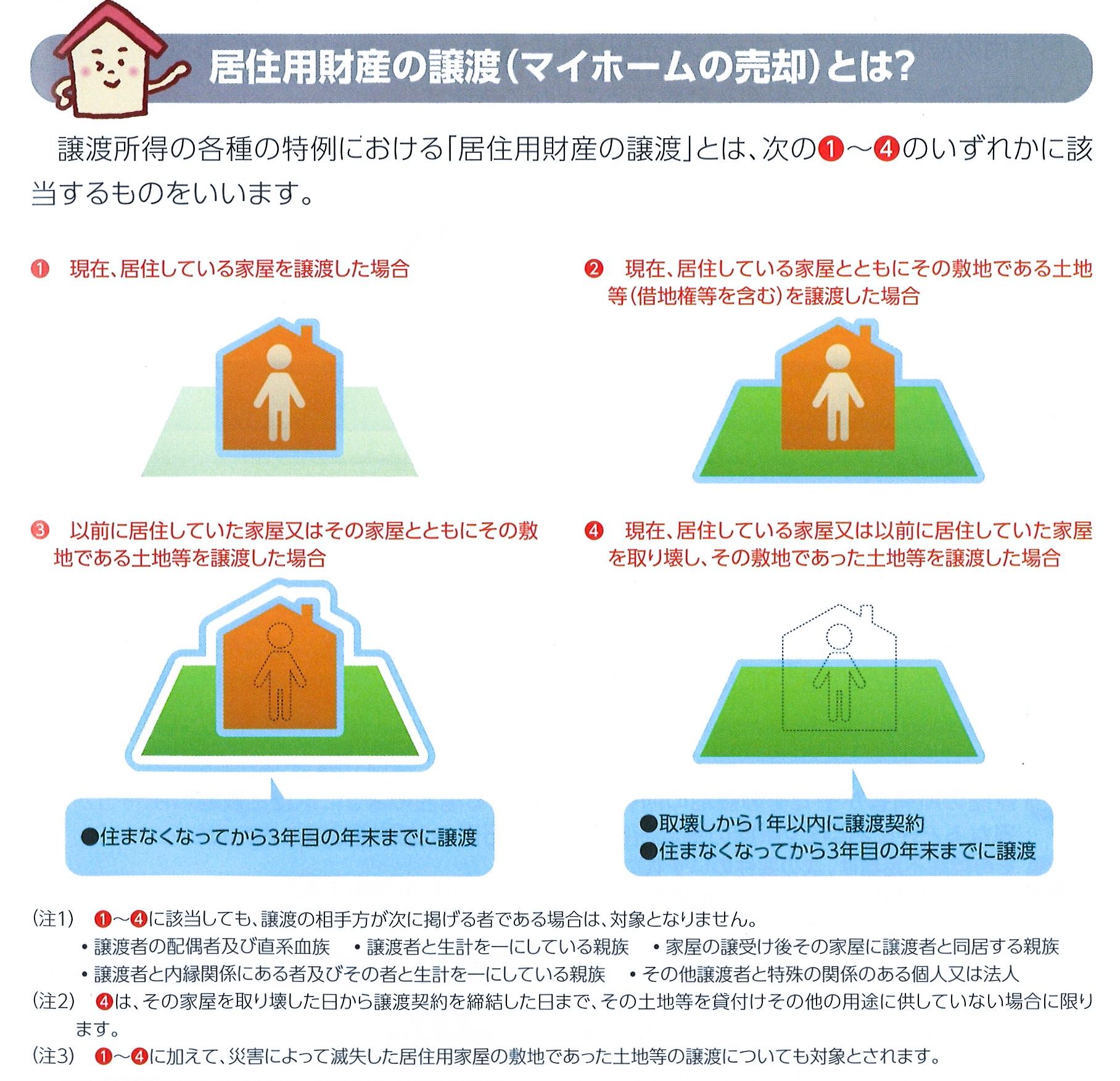

居住用財産の譲渡(マイホームの売却)をした場合は

その譲渡益から最高3,000万円を差し引いて税額を計算することができます。

ご自身がどのケースに当てはまるか、

住宅ローン控除やその他の譲渡所得の特例とは

選択制なのでどちらがいいのか

よく考えて節税していきましょう。

どちらがいいかわからないときには

センチュリー21SEEDでお悩み解決

してくださいね。

▼▼▼

最後までお読みくださり

ありがとうございました。

カテゴリ:お役立ちコラム / 投稿日付:2022/07/01 14:00

マイホーム買換えにかかる税金は?

こんにちは!センチュリー21SEEDの岡村です。

40度近い気温になっている地域も

ありますね。

最近日本の四季をあんまり

感じない気がします。

すごく寒いのとすごく暑いのに

なっているような・・・。

春と秋が短く感じます。

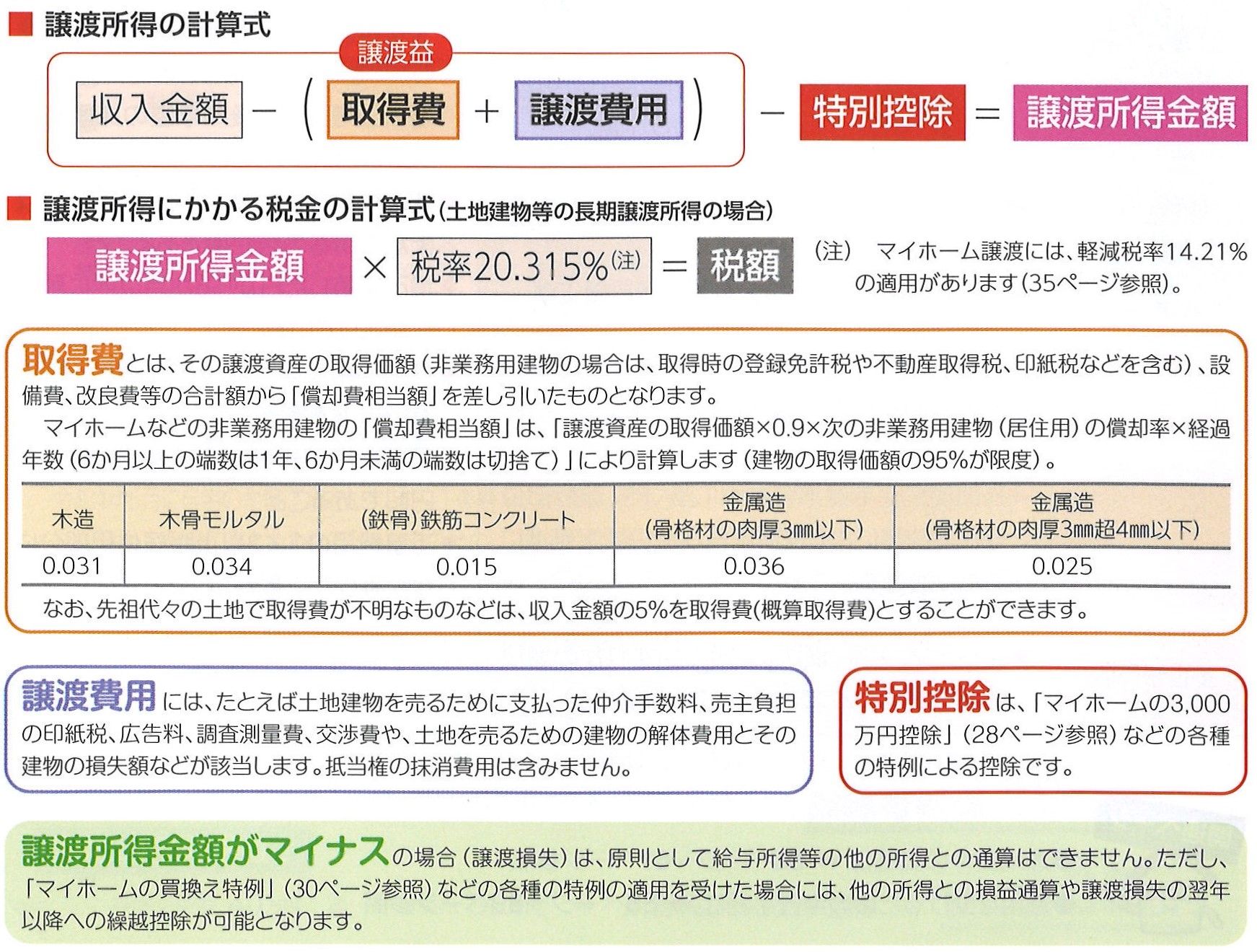

さて、今回はマイホームの買換えに

かかる税金についてお伝えしてきますね。

○マイホームを売却した場合には

売却代金の一部(譲渡所得)に税金がかかる

○譲渡所得にかかる税金は様々な特例で軽減できる

土地建物等の譲渡所得にかかる税率は、

譲渡資産の所有期間によって異なります。

譲渡年の1月1日における所有期間が

5年を超える土地建物等の譲渡(売却)をした場合は、

その譲渡による収入金額から、

必要経費として取得費及び譲渡に要した費用を差し引いて

算出した土地建物等の長期譲渡所得に20.315%の税率

(所得税15.315%(注)・住民税5%)で税金がかかります。

その譲渡が、自分が住んでいる家屋やその敷地などの

居住用財産の譲渡(マイホームの売却)である場合は、

主としてマイホームの3,000万円控除以降で述べる5つの特例が設けられており、

これらの特例の適用を受けることにより、譲渡所得にかかる税金が軽減できます。

- (注)所得税には2.1%の復興特別所得税が加算されています。

人生で家を何度も買うことは

少ないかもしれませんが

転勤や家族の都合で手放すことは

あるかもしれません。

そんなときにはこのマイホームの買換えに

かかる税金の制度をぜひ使って節税していきましょう。

よくわからないことがあったら

センチュリー21SEEDで

お問い合わせして解決してくださいね。

お問い合わせお待ちしています。

最後までお読みくださり

ありがとうございました。

カテゴリ:お役立ちコラム / 投稿日付:2022/06/30 10:09

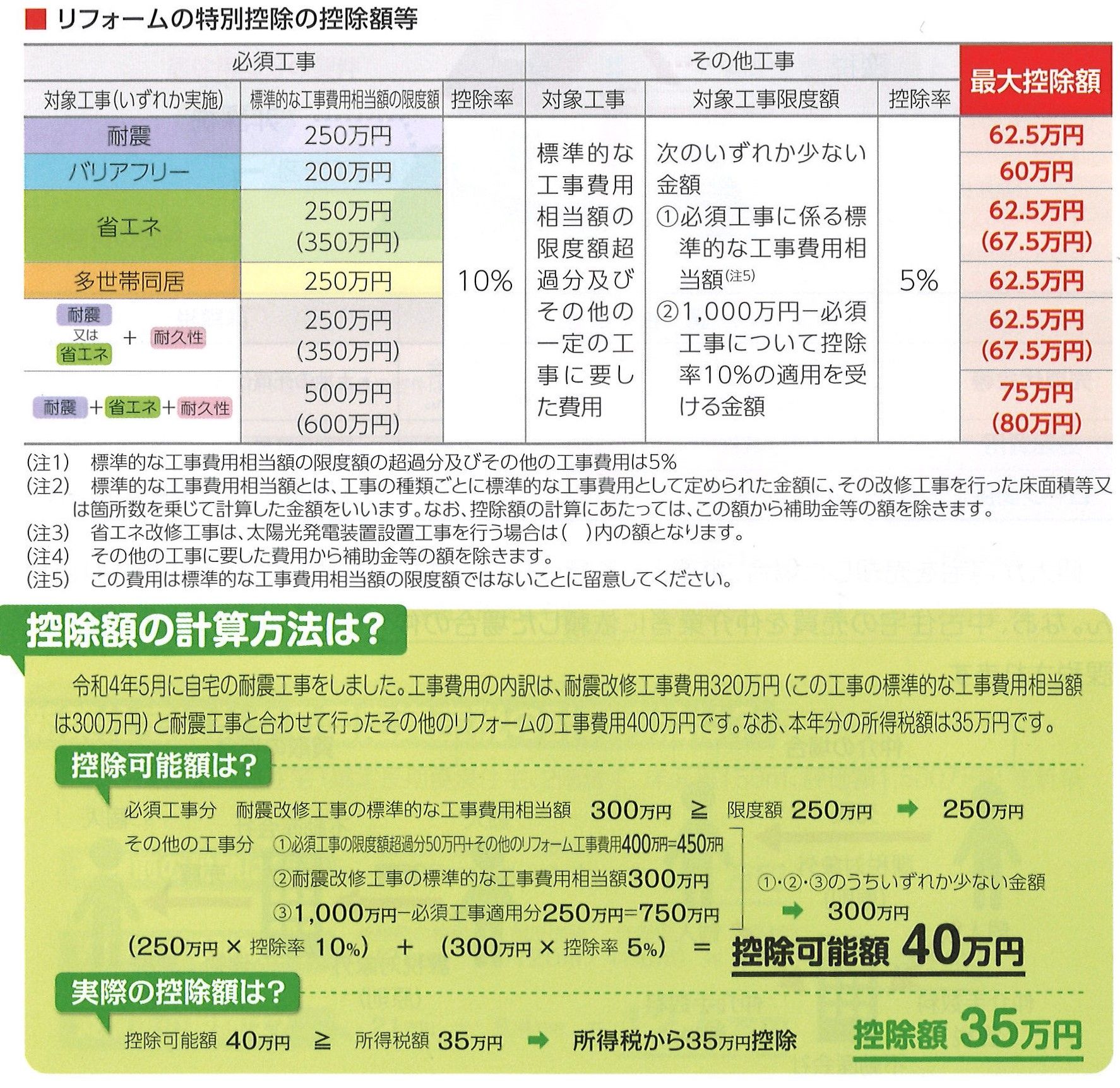

リフォームの特別控除とは?!

こんにちは!センチュリー21SEEDの岡村です。

今週は本当に暑いですね。

熱中症に気を付けて過ごしましょうね。

国から節電と言われても

なかなか難しいです。

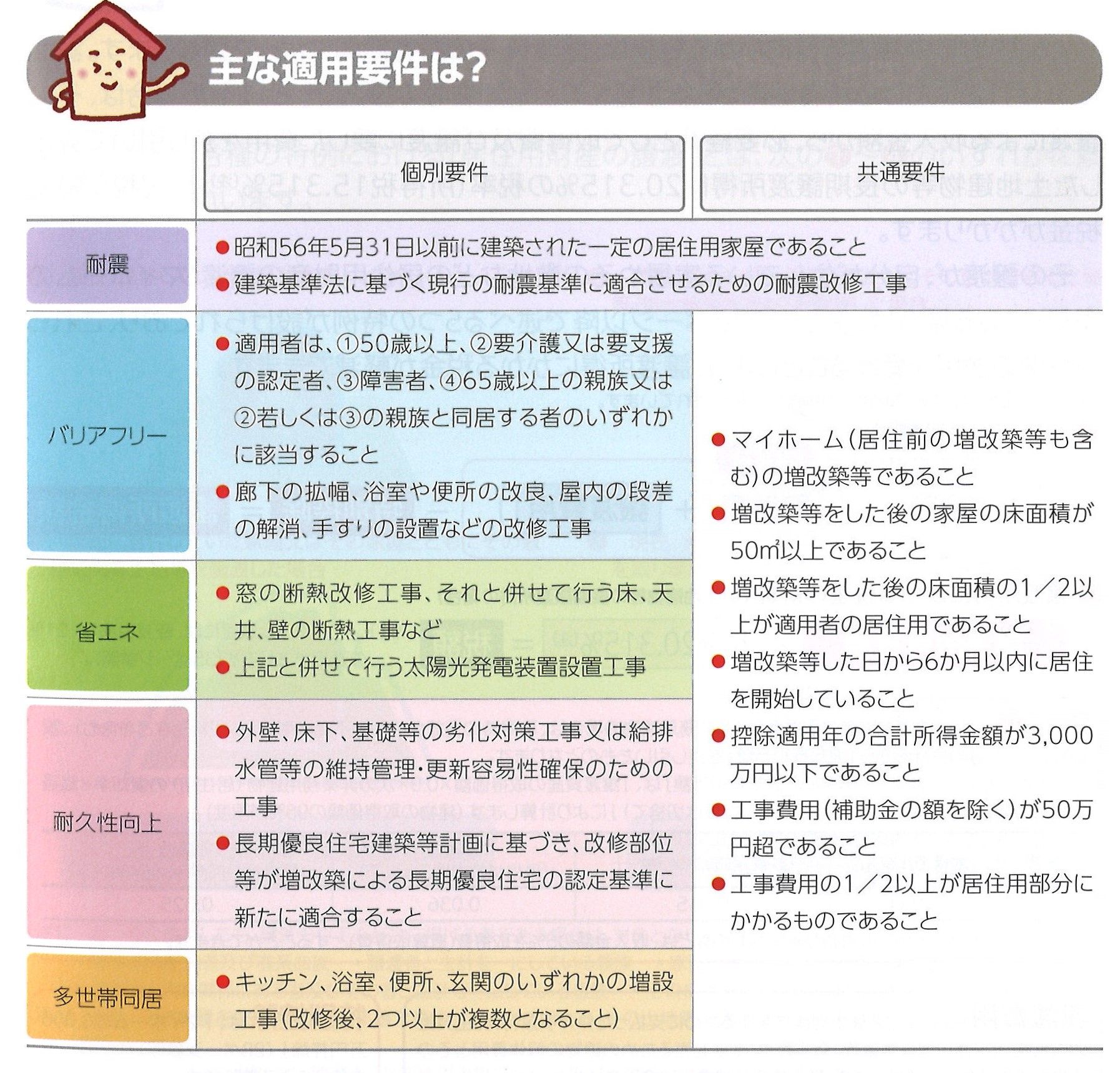

さて、今回はリフォームの特別控除について

お伝えしていきますね。

○耐震、バリアフリー、耐久性向上、

多世帯同居のリフォームをした場合は

所得税から最大80万円を控除

○住宅ローンとは選択適応(耐震のみ併用可)

耐震、バリアフリー、省エネ、耐久性向上、多世帯同居の

改修工事をして令和4年1月1日から令和5年12月31日までの間に

居住を開始した場合等には、その改修工事にかかる

標準的な工事費相当額の10%(注1)をその年分の所得税から

控除することができます。

色々な条件はありますが

リフォームするときには

ぜひ活用していきたいですよね。

よくわからないことがあったら

センチュリー21SEEDで

お問い合わせして解決してくださいね。

お問い合わせお待ちしています。

最後までお読みくださり

ありがとうございました。

カテゴリ:お役立ちコラム / 投稿日付:2022/06/28 13:41

知っておきたいクーリングオフ

こんにちは!センチュリー21SEEDの岡村です。

梅雨になってもあまり

雨が降らずにむしろ

めちゃくちゃ暑いですね。

エアコンがないと生きていけない・・・。

子供のころは暑くても

そんなにエアコンつけてなかった気がします。

気候が変わってきているんでしょうかね。

お互い体調には気を付けましょう!

今回は宅建業法の中で

クーリングオフについて

お伝えしていきます。

冷静な判断ができない場所で

買受の申し込みや売買契約の締結を

行った場合には、申し込みの撤回や契約の解除を

することが出来ます。

まず最初にどのような場合に

クーリングオフができないのでしょうか?

クーリングオフできない「事務所等」とは?

①売主の事務所

②売主の『土地に定着』した案内所やモデルルームなど。

(その場に宅建士がいたかどうかは関係なく、

テント張りの案内所はクーリングオフできます。)

③媒介・代理業者の①②の場所

④『買主から』申し出た場合の

『買主から』申し出た場合の買主の『自宅・勤務先』

買受の「申し込み」と「契約締結」の場所が

異なる場合は申し込みの場所を基準に判断します。

クーリングオフが出来なくなる場合は?

①クーリングオフについて『書面」で告げられ、

『8日間』が経過したとき。

例:月曜日に告知された場合は

次の月曜日まです。

②宅地建物の『引き渡し』+『代金全額』の支払いがされたとき。

クーリングオフできる旨及び告知する書面の記載事項は?

クーリングオフできる旨及び方法を告知するときは

次の事項を記載した書面を交付して告知しなければなりません。

・買受けの申し込みをした買主の氏名・住所

・売主である宅建業者の商号・名称・住所・免許番号

・書面で告げられた日から8日間を経過するまでは

引き渡しを受け、代金全額支払いをした場合を除き、

書面により申し込みの撤回・解除ができる

・申し込みの撤回・解除を行う旨を記載した書面を発した時に

その効力が生じる

・クーリングオフがされても、宅建業者は損害賠償請求・違約金の請求はできない

・クーリングオフがされた場合、支払い済みの手付金等の金銭は全額返金される

クーリングオフの方法と効力の発生は?

クーリングオフは書面で行い、

申し込みの撤回は書面を発したときに生じます。

内容証明郵便を郵便局で出したときに

クーリングオフをしたことになります。

クーリングオフの効果は?

クーリングオフがなされた場合に宅建業者は

申し込みの撤回・契約解除に伴う賠償金・違約金の支払いを

請求できません。

手付金その他の金銭を速やかに返還しなければなりません。

クーリングオフに関する特約で

申し込み者または買主に不利なものは

無効です。

以上がクーリングオフについてです。

通常の買い物よりも

不動産の購入はかなり高額になるので

買主を守るための制度がしっかり

定められています。

安心、安全、適正な不動産を購入したならば

必要ない制度ですが、何もなくても

知っておくと良い制度です。

不動産のことなら何でも

センチュリー21SEEDに

お気軽にお問い合わせください。

最後までお読みくださり

ありがとうございました!